Введение

Для нормального функционирования рыночной экономики, поддержания стабильных темпов ее роста, уровня и динамики цен, занятости требуется определенная денежная масса. Она представляет собой совокупность платежных средств, обращающихся в стране на данный момент. Денежная масса в обращении представляет собой предложение денег.

Актуальность рассматриваемой темы заключается в том, что для правильного измерения объема денежной массы нужно определить ее структуру. Структуру можно охарактеризовать, расположив денежные агрегаты по мере их укрупнения и определив их состав и особенности с точки зрения выполнения деньгами тех или иных функций.

В структуре денежной массы выделяют такие совокупные компоненты, или, как их еще называют, денежные агрегаты, как М1, М2, М3, L, группирующие различные платежные и расчетные средства по степени их ликвидности, причем каждый их последующий агрегат включает в себя предыдущий.

Цель работы – рассмотреть динамику денежной массы в Российской Федерации за последние несколько лет.

Из поставленной цели вытекает ряд задач:

1. Кратко раскрыть теоретические положения денежной массы;

2. Проанализировать динамику денежной массы;

3. Охарактеризовать текущее состояние денежной массы;

4. Определить тенденции изменения денежной массы в РФ.

Для реализации поставленных целей и задач использованы учебники и учебные пособия по экономической теории, денежному обращению, макроэкономике, а также аналитические и статистические данные, размещенные в сети Интернет.

1. Теоретические аспекты структуры денежной массы

1.1. Понятие денег и денежного обращения

Деньги являются неотъемлемым составным элементом товарного производства и развиваются вместе с ним. Эволюция денег, их история являются составной частью эволюции и истории товарного производства, или рыночной экономики.

Деньги существуют и действуют там, где хозяйственная жизнь осуществляется посредством движения товаров.

Экономическое понятие «товар» подразумевает любой продукт, участие которого в хозяйственной жизни совершается посредством купли-продажи. В условиях господства натурального хозяйства, когда продукты производились в основном для собственного потребления, они еще не являлись товарами. Развитие разделения труда, которое сопровождалось возникновением регулярного обмена продуктами труда, привело к становлению товарного хозяйства, при котором продукты стали производиться специально для продажи и таким образом становились товарами .

С экономической точки зрения деньги можно определить как средство выражения стоимости товаров, меру стоимости, всеобщий эквивалент множества стоимостей товаров. Используя деньги в качестве всеобщего эквивалента, мы можем измерить стоимости всех товаров, присутствующих на рынке, и сравнить их между собой .

Деньги прошли длительный путь эволюции. История развития денег является составной частью истории рыночной экономики. Выражая стоимость товарного мира, деньги на протяжении экономической истории принимали те формы, которые диктовал достигнутый уровень товарных отношений. Каждому историческому периоду соответствует своя преобладающая форма денег.

Исходя из природы материала можно выделить два основных вида денег: натуральные и символические деньги.

Деньги проявляют себя через свои функции. Обычно выделяют следующие четыре основные функции денег: мера стоимости, средство накопления (тезаврации), средство обращения, средство платежа. Часто выделяют и пятую функцию денег – функцию мировых денег, проявляющуюся в обслуживании международного товарообмена.

Под денежным обращением понимается процесс непрерывного движения денег в наличной и безналичной формах, обслуживающий процессы обращения товаров и услуг, движения капитала. Обращение денежных знаков предполагает их постоянный переход от одних юридических или физических лиц к другим.

Денежное обращение отражает направленные потоки денег между центральным банком и коммерческими банками (кредитными организациями); между коммерческими банками; коммерческими банками и предприятиями, организациями, учреждениями различных организационно-правовых форм; между коммерческими банками и физическими лицами; предприятиями и физическими лицами; между коммерческими банками и финансовыми институтами различного назначения; между финансовыми институтами и физическими лицами. В странах с рыночной экономикой денежный оборот складывается из наличных и безналичных денег.

Налично-денежный оборот (обращение) является непрерывным процессом движения наличных денег, которые представлены банкнотами, или банковскими билетами, казначейскими билетами, металлическими разменными монетами.

Монеты служат в качестве разменных денег, позволяют совершать любые мелкие покупки. В обращение их вводит центральный банк.

Первоначально банкноты выпускались всеми банками как векселя вместо обычных денег. Впоследствии они приобрели силу законного и единственного платежного средства с принудительно устанавливаемым государством курсом, то есть стали национальными деньгами. Их выпуск (эмиссию) осуществляет только центральный банк.

Казначейские билеты – те же бумажные деньги, но выпускаемые непосредственно государственным казначейством – министерством финансов или специальным государственным финансовым органом, ведающим кассовым исполнением государственного бюджета. В России казначейские билеты не выпускаются.

Независимо от типа (модели) экономики – рыночной или административно-командной – налично-денежный оборот составляет меньшую в процентном соотношении с безналичным оборотом часть. Но, несмотря на это, его роль чрезвычайно велика. Кругооборот наличных денег обслуживает получение и расходование денежных доходов населения, часть платежей предприятий и организаций.

Безналичный денежный оборот – это движение стоимости без участия наличных денег посредством перечисления денежных средств по счетам кредитных учреждений, а также в зачет взаимных требований.

Под безналичными деньгами понимаются средства на счетах в банках, различные депозиты (вклады) в банках, депозитные сертификаты и государственные ценные бумаги. Эти вклады называются также банковскими деньгами .

1.2. Денежная масса, скорость обращения денег

Денежная масса – это сумма платежных средств в экономике страны, совокупный объем наличных денег и денег безналичного оборота. Денежная масса характеризует покупательные, платежные и накопительные средства, обслуживающие экономические связи страны и принадлежащие физическим и юридическим лицам, а также всему государству в целом.

Регулирование денежной массы в стране является задачей центральных банков. Оно осуществляется путем денежной эмиссии, проведения операций на открытом рынке (купля и продажа государственных ценных бумаг), регулирование нормы обязательных резервов коммерческих банков и определения размера ставки рефинансирования.

Для оценки динамики денежной массы в стране используют различные экономические показатели. Изменение объема денежной массы может быть связано как с абсолютным ее увеличением вследствие эмиссии, так и с ускорением денежного оборота.

Скорость обращения денег – показатель эффективности движения денег как средства обращения и платежа. В связи с тем, что количественно скорость обращения оценить трудно, для оценок используются косвенные данные.

Обычно используются следующие показатели скорости обращения денег:

Показатель скорости обращения денег в кругообороте доходов. Этот показатель рассчитывается как отношение ВНП или национального дохода к агрегатам М 1 или М 2 . Динамика расчетной величины показывает взаимосвязь между денежным обращением и процессами экономического развития;

Показатель оборачиваемости денег в платежном обороте определяется как отношение суммы денег на банковских счетах к среднегодовой величине денежной массы в обращении. Этот показатель определяет скорость безналичных расчетов .

1.3. Закон денежного обращения

При функционировании обеспеченных товарами и предоставленными услугами денег изменение их количества в обороте не может оказать заметного влияния на изменение уровня цен.

Это объясняется тем, что при возникновении избыточных для оборота денег последние уходят в сокровища (это характерно, прежде всего, для периода господства денег из драгоценных металлов), а при необходимости, когда товарная масса растет, возвращаются в оборот. В этом случае государственного регулирования денежной массы не требуется, количество денег в обороте регулируется автоматически.

Экономическая модель денежного оборота, отражающая современную практику, рассматривает наличие в обороте неполноценных (символических) денег, номинальная стоимость которых значительно выше, чем стоимость того материала, из которого эти деньги изготовлены. Функционирование символических денег создает ситуацию, при которой увеличение их количества может оказать воздействие на изменение уровня цен. Рассмотрим влияние изменения денежной массы на уровень цен и на заинтересованность предпринимателей в эффективности своего бизнеса.

Основываясь на уравнении обмена, можно определить, какое количество денег должно быть в обращении. Зависимость между количеством денег, их структурой, скоростью оборота денежной массы, уровнем цен и реальным объемом производства определяет закон денежного обращения.

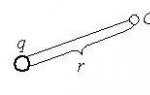

В общем виде закон, определяющий количество денег в обращении, может быть выражен следующей формулой:

где М – количество денег, необходимых для обращения; P1Q1 – сумма цен товаров и услуг, находящихся в обращении (количество товаров, умноженное на уровень цен); P2Q2 – сумма цен товаров, проданных в кредит, по которым еще не наступил срок оплаты; D1 – сумма платежей по наступившим долговым обязательствам; D2 – сумма взаимно погашаемых платежей; V – скорость оборота денег.

Рассмотрим более подробно некоторые факторы, определяющие необходимое количество денег в обращении. Во-первых, сумма цен реализуемых на рынке товаров и услуг (P1Q1). Если количество проданных в стране товаров и услуг увеличивается, например, вдвое, то при прочих равных условиях потребуется вдвое больше денег, чем прежде. Количество обращающихся товаров и предоставляемых услуг оказывает прямое влияние на количество денег в обращении. Если цены всех товаров повысятся вдвое, то для обслуживания товарооборота потребуется вдвое большее количество денег.

Во-вторых, сумма цен товаров и услуг, проданных в кредит (P2Q2). Степень развития кредита оказывает обратное влияние на количество денег, находящихся в обращении: чем шире развит кредит, тем меньшее количество денег требуется для обращения.

В-третьих, сумма наступивших платежей (D1) отражает количество денег, необходимых для оплаты долгов: чем больше существует отсроченных платежей, тем большее количество денег необходимо для их осуществления.

В-четвертых, сумма взаимно погашающихся платежей (D2) отражает степень развития безналичных расчетов .

1.4. Сущность денежных агрегат ов

Для оценки и анализа изменений объема денежной массы используются различные показатели, или денежные агрегаты. Агрегаты ранжируются по мере уменьшения ликвидности включенных в них разновидностей денежных средств. Степень ликвидности определяется тем, насколько быстро данное денежное средство можно использовать для покупки товаров и услуг.

Наибольшей ликвидностью обладают наличные деньги, находящиеся у покупателя, или депозиты до востребования. Деньги, лежащие в банке на срочном вкладе, уже имеют в этом отношении ряд ограничений: во-первых, надо дождаться оговоренного срока снятия денег со счета, а во-вторых, коммерческий банк должен быть надежным. Присоединяя постепенно к наиболее ликвидным средствам менее ликвидные, мы получаем набор основных денежный агрегатов М 0 , М 1 ,…, М n . Для определения денежной массы каждой конкретной страны используется различное количество агрегатов: во Франции – 2, в США – 4. В России используются 4 агрегата – М 0 , М 1 , М 2 , М 3 . Сумма всех агрегатов называется совокупной денежной массой . Рассмотрим более подробно их экономическое содержание.

Агрегат М 0 включает наличные деньги в обращении (монеты и бумажные деньги) плюс остатки наличных денег в кассах предприятий и организаций. Этот агрегат обслуживает наличный оборот .

Следует отметить, что металлические деньги составляют незначительную долю наличности (2 – 3% от наличных денег), они оплачивают мелкие сделки по приобретению товаров или получению услуг. Реальная стоимость монеты значительно ниже номинальной. Изготавливается она из сплавов дешевых металлов. Это делается для того, чтобы удешевить денежный оборот, не допустить аккумуляции денег в одних руках в качестве сокровища, а также, чтобы избежать переплавки их в слитки, что предпринималось бы, если бы металл представлял техническую ценность. Таким образом в агрегате М 0 преобладают банкноты.

Агрегат М 1 состоит из агрегата М 0 плюс средства на расчетных счетах юридических лиц плюс средства страховых компаний плюс депозиты до востребования населения в коммерческих банках.

Расчетный счет – это счет, открываемый банками юридическими лицами для хранения денежных средств и осуществления расчетов.

Депозит до востребования - это денежный вклад, который должен быть выдан банком клиенту по его первому требованию. Поэтому можно говорить о доступность этих сбережений для вкладчика в любой момент времени. Однако, как мы видим, этот вид безналичных денег не включен в агрегат М 0 . Это связано именно с оценкой возможность этих денежных средств максимально оперативно превращаться в товары и услуги. Банк может быть закрыт на обеденный перерыв, в связи с окончанием рабочего дня, может разориться и оказаться неспособным выполнить свои обязательства переда клиентом. В связи с этим, как уже было отмечено, составляющие компоненты агрегата М 1 не могут по оперативной доступности для клиента быть приравнены к наличным деньгам.

Агрегат М 1 обслуживает операции по реализации ВВП, по распределению и перераспределению национального дохода, накоплению и потреблению.

Большинство экономистов склонны рассматривать денежную массу в узком смысле, то есть состоящую из агрегата М 1 .

Другие агрегаты – М 2 и М 3 – называют «почти деньгами». Это высоколиквидные финансовые активы, которые не функционируют непосредственно в качестве средства обращения, но могут легко, без риска финансовых потерь, переводиться в наличность или счета.

Агрегат М 3 содержит агрегат М 1 плюс срочные депозиты населения в коммерческих банках плюс краткосрочные государственные ценные бумаги.

В отличие от вкладов до востребования, срочные депозиты являются денежными средствами, размещенными клиентами банка на определенный, указанный в документах срок. Клиент может получить вложенные денежные средства с процентами только по истечении этого срока. Очевидно, что оперативная доступность этих безналичных денег ниже, чем у составляющих компонент агрегата М 1 .

Что касается государственных краткосрочных ценных бумаг, то объективно они являются самыми надежными и ликвидными из всех видом ценных бумаг. Их гарантом выступает государство. Кроме того, данные краткосрочные бумаги являются бумагами с быстрым сроком погашения. Высокая надежность обеспечивает быструю продажу их на фондовых биржах.

Многие государства с развитой экономикой при расчете агрегата М 2 учитывают денежные средства, вложенные в государственные краткосрочные бумаги. Однако сегодняшнюю ситуацию на российском рынке ценных бумаг, связанную с невозможностью государства рассчитаться по своим долговым обязательствам, можно считать форс-мажорной также по отношению к принятой схеме денежных агрегатов.

Следует отметить, что сложившаяся в России ситуация иллюстрирует причины, по которым эти ценные бумаги не могут по своей ликвидность быть отнесенными к агрегатам М 0 и М 1 , так как их обладатели не могут реализовать их по указанному номиналу, не говоря уже о прибыли.

Агрегат М 3 содержит агрегат М 2 плюс депозитные сертификаты плюс ценные бумаги, обращающиеся на денежном рынке.

Депозитный сертификат – это письменное свидетельство кредитного учреждения о депонировании денежных средств, удостоверяющее право юридического лица на получение по истечении установленного срока депозита и процентов по нему. В число ценных бумаг входят также коммерческие векселя, выписанные предприятиями. Так как эта часть денежных средств, вложенных в ценные бумаги, создается не банковской системой, то она находиться под контролем не только предприятий – участников вексельной сделки, но и банка, так как превращение векселя в средство платежа требует, как правило, акцепта банка. Акцептуя вексель, банк выступает гарантом его оплаты в случае неплатежеспособности предприятия-плательщика .

В ситуации здоровой экономики, нормального денежного оборота между агрегатами существует равновесие, определенные пропорции, подразумевающие, что объем безналичных денег должен превосходить объем денежной наличность. В этом случае денежный капитал переходит из наличного оборота в безналичный. При нарушении этого равновесия в денежном обращении образуется нехватка наличных денег, рост цен и другие негативные явления.

Около трети денежной массы составляют наличные деньги. Рост доли наличных денег, оплата юридическими лицами произведенной сделки не безналичным путем, а нелегальной «черной наличностью» ведет к созданию «теневой» экономики, уклонению от уплаты налогов, отсутствию прозрачной финансовой системы государства .

2. Регулирование денежной массы в стране

2.1. Особенности денежной системы России

Денежная система Российской Федерации функционирует в соответствии с Федеральным законом о Центральном Банке РФ, определившем ее правовые основы.

Официальной денежной единицей (валютой) в нашей стране является рубль. Введение на территории РФ других денежных единиц запрещено. Соотношение между рублем и золотом или другими драгоценными металлами Законом не установлено. Официальный курс рубля к иностранным денежным единицам определяется Центральным банком и публикуется в печати.

Исключительным правом эмиссии наличных денег, организации их обращения и изъятия на территории России обладает Банк России. Он отвечает за состояние денежного обращения с целью поддержания нормальной экономической деятельности в стране.

Видами денег, имеющими законную платежную силу, являются банкноты и металлические монеты, которые обеспечиваются всеми активами Банка России, в том числе золотым запасом, государственными ценными бумагами, резервами кредитных учреждений, находящимися на счетах Центрального банка.

Образцы банкнот и монет утверждаются Банком России. Сообщение о выпуске банкнот и монет новых образцов, а также их описание публикуются в средствах массовой информации. Они обязательны к приему по их нарицательной стоимости на всей территории страны и во всех видах платежей, а также для зачисления на счета, во вклады и для перевода. Срок изъятия старых банкнот должен быть не менее одного и не более пяти лет. При обмене не допускается какое-либо ограничение сумм и субъектов обмена. Банкноты и монеты могут быть объявлены по закону недействительными (утратившими силу законного платежного средства). Подделка и незаконное изготовление денег преследуются по закону.

На территории России функционируют наличные деньги (банкноты и монеты) и безналичные деньги (в виде средств на счетах в кредитных учреждениях). В целях организации наличного денежного обращения на территории Российской Федерации на Банк России возложены следующие обязанности:

прогнозирование и организация производства, перевозка и хранение банкнот и монет, а также создание их резервных фондов;

установление правил хранения, перевозки и инкассации наличных денег для кредитных учреждений;

определение признаков платежеспособности денежных знаков и порядка замены поврежденных банкнот и монет, а также их уничтожения;

разработка и утверждение правил ведения кассовых операций в народном хозяйстве.

В отличие от периода существования действительных золотых денег при бумажно-кредитном обращении, когда знаки стоимости потеряли связь с металлической основой, Центральный банк должен создавать определенные ограничения, сдерживающие эмиссию этих денег.

Для осуществления кассового обслуживания кредитных учреждений, а также других юридических лиц на территории РФ создаются расчетно-кассовые центры при территориальных главных управлениях Банка России. Эти центры формируют оборотную кассу по приему и выдаче наличных денег, а также резервные фонды денежных банковских билетов и монет. Резервные фонды представляют собой запасы не выпущенных в обращение банкнот и монет в хранилищах ЦБР и имеют важное значение для организации и централизованного регулирования кассовых ресурсов. Остаток наличных денег в оборотной кассе лимитируется, и при превышении установленного лимита излишки денег передаются из оборотной кассы в резервные фонды.

Резервные фонды банкнот и монет создаются по распоряжению банка России, который устанавливает их величину исходя из размера оборотной кассы, объема налично-денежного оборота, условий хранения. Объективная потребность в резервных фондах обусловлена:

необходимостью удовлетворить нужды экономики в наличных деньгах;

обновлением денежной массы в обращении в связи с пришедшими в негодность деньгами;

поддержанием обязательного покупюрного состава денежной массы в целом по стране и по регионам;

сокращением расходов на перевозку и хранение денежных знаков.

Наличные деньги выпускаются в обращение на основе эмиссионного разрешения документа, дающего право ЦБР подкреплять оборотную кассу за счет резервных фондов денежных банкнот и монет. Этот документ выдается Правлением Банка России в пределах эмиссионной директивы, т.е. предельного размера выпуска денег в обращение, установленного Правительством РФ.

Все вопросы, связанные с организацией и регулированием безналичных расчетов, устанавливаются Банком России в соответствии с действующим законодательством. Он определяет правила, формы, сроки и стандарты осуществления безналичных расчетов. В его обязанности входит лицензирование расчетных систем кредитных учреждений. Законом предусмотрен общий срок безналичных расчетов не более двух операционных дней в пределах субъекта Федерации и не более пяти операционных дней в пределах РФ. В качестве платежных документов для безналичных расчетов используются платежные поручения, расчетные чеки, аккредитивы, платежные требования-поручения и другие платежные документы, утвержденные Банком России.

В связи с тем что российская денежная единица - рубль по закону не связана с денежным металлом (золотом), фиксированный его масштаб цен отсутствует. Официальный масштаб цен рубля устанавливается государством.

Регулирование денежного обращения, возлагаемое на Банк России, осуществляется в соответствии с основными направлениями денежно-кредитной политики, которая разрабатывается и утверждается в порядке, установленном банковским законодательством. Банк России, наделенный исключительным правом эмиссии денег, особо ответственен за поддержание равновесия в сфере денежного обращения.

В Федеральном законе о Центральном банке РФ (Банке России) предусмотрены порядок выработки и условия реализации единой государственной денежно-кредитной политики, а также инструменты регулирования Центральным банком величины денежной массы в обращении. Такими инструментами и методами, в частности, являются:

процентные ставки по операциям Банка России;

нормативы обязательных резервов, депонируемых в Банке России (резервные требования);

операции на открытом рынке;

учетная политика;

валютное регулирование;

установление ориентиров роста денежной массы;

прямые количественные ограничения.

В соответствии с принятой государственной денежно-кредитной политикой Центральный банк РФ (Банк России) в целях укрепления рубля регулирует общий объем выдаваемых им кредитов, использует процентную политику для воздействия на рыночные процентные ставки по кредитным операциям, стимулируя рост или сокращение кредитных вложений.

Конечно, Банк России не может непосредственно воздействовать на процентные ставки по операциям банков со своими клиентами. Эти процентные ставки определяются главным образом количеством денег в обращении и эффективностью посреднической деятельности банковской системы и финансовых рынков. Поэтому влияние Банка России на процентные ставки по операциям банковской системы с нефинансовыми агентами ограничивается регулированием денежного предложения и мерами по улучшению состояния банковской системы.

Обязательные резервы выполняют не только социальную функцию, гарантируя в случае краха банка от полного разорения вкладчиков, но и являются источником дополнительных финансовых источников для Центрального банка для регулирования денежной массы в обращении. Размер обязательных резервов устанавливается в процентном отношении к обязательствам кредитных организаций.

Суть операций на открытом рынке состоит в изменении предложения ссудного капитала в стране путем скупки или продажи ценных бумаг Центральным банком, вливания финансовых средств в экономику или изъятия ликвидных средств.

Учетная политика Центрального банка состоит в учете и переучете коммерческих векселей, поступающих от коммерческих банков, которые, в свою очередь, получают их от промышленных, транспортных, торговых и других предприятий. Центральный банк выдает кредитные ресурсы на оплату векселей и устанавливает так называемую учетную ставку. Как правило, учетная ставка Центрального банка направлена на лимитирование переучета векселей, установление предельной суммы кредита для каждого коммерческого банка. Таким образом, осуществляется воздействие на объем выдаваемых ссуд .

Валютное регулирование связано с куплей-продажей Банком России иностранной валюты. Эти операции Банка России на валютном рынке позволяют воздействовать на курс рубля в иностранной валюте и на величину денежной массы в обращении.

Наряду с экономическими методами регулирования денежного обращения, которые были перечислены выше. Банк России в исключительных случаях может применять прямые количественные ограничения в виде установления лимитов на рефинансирование банков, на проведение банками отдельных банковских операций. Банк России может устанавливать ориентиры роста одного или нескольких показателей денежной массы.

Основные направления единой государственной денежно-кредитной политики на предстоящий год определяются Банком России. Проект основных направлений единой государственной денежно-кредитной политики представляется Президенту Российской Федерации и Правительству Российской Федерации. Не позднее 1 декабря указанный документ должен быть представлен в Государственную Думу. В основных направлениях единой государственной денежно-кредитной политики даются анализ состояния и прогноз развития экономики России на следующий год, определяются цели и задачи единой государственной денежно-кредитной политики, ориентиры роста одного или нескольких показателей денежной массы .

2.2. Динамика денежной массы России

Наличная денежная масса в обращении в России за 2008 г увеличилась на 6,16 % и на 1 января 2009 г составляла 4 трлн. 378,1 млрд. руб. Об этом свидетельствует опубликованная официальная информация Центрального банка РФ.

По структуре наличная денежная масса на 1 января 2009 г распределялась следующим образом: 4 трлн. 354,4 млрд. руб. составляли банкноты и 23,7 млрд. руб. - монеты. В обращении находилось 6 млрд. 415,6 млн. банкнот и 40 млрд. 052,7 млн. монет.

По сумме 99,46 % всей наличной денежной массы составляли банкноты и только 0,54 % - монеты. По количеству же денежных знаков монеты составляли 86,19 %, а банкноты - 13,81 %.

На купюры номиналом 5 тыс. руб. приходилось 34% от общей суммы банкнот, номиналом 1 тыс. руб. – 51 %, номиналом 500 руб. – 12 %, номиналом 100 руб. – 2 %, номиналом 50 руб. – 1 %. В общем количестве банкнот купюры номиналом 5 тыс. руб. составляли 5 %, номиналом 1 тыс. руб. - 34 %, номиналом 500 руб. – 16 %, номиналом 100 руб. – 17 %, номиналом 50 руб. - 9 %, номиналом 10 руб. – 19 %.

Динамика изменения денежной массы в 2008 году представлена в таблице 1.

Таблица 1

Денежная масса М2 (национальное определение) в 2008 году

(млрд. руб.)

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

В 2008 году в России наблюдалось увеличение объемов денежной массы (денежный агрегат М2), широкой денежной массы, а также рост депозитов финансовых и нефинансовых компаний. Вместе с тем, данные показатели заметно ниже показателей 2007 года. Исключение составляет только объем депозитов в иностранной валюте, выросший за год более чем на 100 %.

В частности, объем денежной массы в России в течение 2008 года (по состоянию на 1 января текущего года) составил 13493,2 млрд. рублей, увеличившись на 1,7 %, против 47,5 % роста в 2007 году. Прирост широкой денежной массы в 2008 году составил 14,6 % (в 2007 году – 44,2 %).

Основным источником роста объема широкой денежной массы стал 35,6 % рост требований кредитных учреждений к нефинансовым организациям, а также к населению. Прирост чистых иностранных активов банковской системы в 2008 году составил 23,1% (против 44,2% годом ранее).

Депозиты нефинансовых организаций (в национальной валюте), возросли в течение прошлого года на 5,6%, хотя в 2007 году их рост составлял 67,9 %.

Темп прироста срочных депозитов нефинансовых организаций за 2008 год составил 39,3 % (в 2007 году депозиты указанной группы увеличились более чем в 2 раза – на 108 %); остатки средств на текущих и расчетных счетах нефинансовых организаций в 2008 году снизились на 10,9 % (годом ранее наблюдался их рост на 53,4 %).

Вместе с тем, удельный вес срочных депозитов в структуре рублевых депозитов нефинансовых организаций повысился в прошлом году до 43,4 %.

Также, в России в прошлом году наблюдался значительный рост депозитов в иностранной валюте. Их общий объем возрос на 102,8 % (в долларовом эквиваленте), что в 3,8 раза превышает показатели 2007 года. При этом, депозиты населения в иностранной валюте возросли на 99,3 %, нефинансовых организаций – на 105,9% (в 2007 году рост составлял 13,3 % и 42,3 % соответственно).

Кроме того, общий объем срочных депозитов, входящих в состав денежного агрегата М2, в прошедшем году увеличился на 9,7 %, а объем депозитов до востребования снизился на 8,9 % (в 2007 году рост данных показателей достигал 55,8 % и 52 % соответственно).

Таким образом, по данным Минэкономразвития РФ, изменилась и доля указанных составляющих безналичных средств в общем объеме денежного агрегата М2: доля срочных депозитов за 2008 год возросла до 43 %, а депозитов до востребования за указанный период снизилась до 28,9 %.

Показатели по вкладам населения в национальной валюте за 2008 год заметно ниже показателей по депозитам в долларах, евро и другой иностранной валюте: объем таких вкладов сократился на 3,4 %, срочных рублевых депозитов – на 3,7 %, а вкладов до востребования – на 1,9 %.

Еще одной тенденцией, сложившейся в прошлом году, стал рост спроса населения на наличную иностранную валюту, что связано с девальвацией рубля.

По данным Банка России о движении наличной иностранной валюты через уполномоченные банки, в декабре 2008 года чистый спрос населения на наличную иностранную валюту составил $10,3 млрд. (в том числе чистый спрос на наличный евро в долларовом эквиваленте составил $5 млрд., чистый спрос на доллары – $5,2 млрд).

Прирост денежной массы (агрегат М2) в 2009 году прогнозировался 19-28% в зависимости от сценарных вариантов развития, говорится в основных направлениях денежно-кредитной политики на 2009-2011 годы.

Ранее сообщалось, что Банк России прогнозирует снижение темпов роста денежной массы в 2008 году до 30-35% с 47% в 2007 году и 48,8% в 2006 году.

Фактически результаты динамики денежной массы представлены в таблице 2.

Таблица 2

Денежная масса М2 (национальное определение) в 2009 году

(млрд. руб.)

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

В 2010 -2011 годах темпы прироста спроса на деньги (М2.) продолжат замедление и могут составить 16-25 % в 2010 году и 14-22 % в 2011 году.

Денежная масса (агрегат М2) представляет собой объем наличных денег в обращении (вне банков) и остатков средств в национальной валюте на счетах нефинансовых организаций и физических лиц, являющихся резидентами РФ. Увеличение объема обращаемых в стране денег является одним из факторов инфляции.

В документе ЦБ рассматривает по каждому году 4 варианта в зависимости от цены на нефть. В частности, в 2009 году оцениваются варианты при среднеговодой цене на нефть 66 долларов (первый вариант), 90 долларов за баррель (второй вариант), (третий вариант) 95 долларов за баррель и 115 долларов (четвертый вариант).

В 2010 году рассматривается вариант при цене на нефть в среднем по году 60 долларов за баррель (первый вариант), 78 долларов за баррель (второй вариант), 90 долларов за баррель (третий вариант) и 130 долларов за баррель (четвертый вариант). В 2011 году рассматриваются сценарии при цене на нефть в среднем по году в 60 долларов за баррель (первый вариант), 75 долларов за баррель (второй вариант), 88 долларов за баррель (третий вариант) и 122 доллара за баррель (четвертый вариант).

Прирост денежной базы в узком определении в 2009 году, согласно основным направлениям ДКП, прогнозировался 17-26 % в зависимости от сценарных вариантов развития.

По оценкам ЦБ, темп прироста денежной базы в узком определении в 2010 году может снизиться до 12-20%, а в 2011 году - до 9-17%.

Денежная база в узком определении включает выпущенные в обращение Банком России наличные деньги (с учетом остатков средств в кассах кредитных организаций) и остатки на счетах обязательных резервов по привлеченным кредитными организациями средствам в национальной валюте, депонируемых в Банке России.

Правительство РФ и ЦБ определили задачу снизить инфляцию в 2010 году - 5,5 -7,0%, а к 2011 году выйти на уровень инфляции 5,0-6,8% (из расчета декабрь к декабрю). При этом, отмечают в ЦБ, указанные цели по общему уровню инфляции на потребительском рынке соответствует базовая инфляция 6,7-8,0% в 2009 году, 4,5-6,2% в 2010 году и 4,5-6,1% в 2011 году.

Денежная масса в следующем году будет увеличиваться на уровне 13 - 15% в номинальном значении, а с учетом инфляции следующего года - на 4 - 6% в реальном значении .

Такими же темпами будут расти и кредиты банков. При этом в большей степени вырастут кредиты корпоративным заемщикам и в меньшей - розничные.

Заключение

В результате проделанной работы можно сделать следующие основные выводы.

В нашей стране до последнего времени денежные агрегаты не рассчитывались и не использовались. Теоретически это обосновывалось постулатами марксистской экономической науки, в соответствии с которыми считается недопустимым объединение квази-денег и наличных денег, ибо смешиваются совершенно разные категории - деньги, ценные бумаги, кредит.

Однако ясно, что между денежным рынком (движение краткосрочных ссуд), рынком инвестиций (обращение среднесрочного и долгосрочного ссудного капитала) и рынком ценных бумаг существует тесная взаимосвязь. Потенциально остатки на срочных счетах и ценные бумаги могут быть использованы для расчетов. Кроме того, владельцы срочных счетов имеют возможность переоформить их в счета до востребования. Доходы от ценных бумаг могут храниться на текущих счетах, так же, как денежные средства, вырученные от их продажи.

Безусловно, денежные агрегаты на практике играют позитивную роль как ориентиры денежной политики государства. С учетом стирания граней между наличным и безналичным оборотом в нашей стране следовало бы перейти к их активному использованию.

Международными стандартами предусмотрено от четырех до семи показателей денежной массы. В статистике ООН предпочтение отдается показателю, объединяющему наличные деньги и депозиты. МВФ рассчитывает общий для всех стран показатель М1 (совокупность наличных денег и всех видов чековых вкладов) и показатель «квази-деньги» (срочные и сберегательные банковские счета и наиболее ликвидные финансовые инструменты, обращающиеся на рынке).

Список литературы

1. Албегова И.М. и др. Государственная экономическая политика: опыт перехода к рынку. – М.: Дело и сервис, 2008.-137с.

2. Бабич А.М., Павлова Л.Н. Финансы. Денежное обращение. Кредит.: Учебник. – М.: ЮНИТИ-ДАНА, 2006.-277с.

3. Банковское дело / Под ред. Колесникова В.И., Комивецкой Л.П. – М.: Финансы и статистика, 2008.-469с.

4. Бункина И.Н. Деньги, банки, валюта: популярный очерк. – М., 2007.-363с.

5. Голикова Ю.С., Хохмикова М.А. Банк России: организация деятельности. – М.: Дека, 2007.-379с.

6. Долан Э. и др. Деньги, банковское дело и денежно-кредитная политика. – СПб., 2007.-567с.

7. Общая теория денег и кредита / Под ред. Е.Ф. Жукова. – М.: Банки и биржи, 2008.-437с.

8. Финансы, денежное обращение и кредит: Учебник / М.В.Романовский и др.: Под ред. Романовского, О.В. Врублёвской. – М.: ЮРАЙТ – М, 2006.-377с.

9. Финансы. Денежное обращение Кредит: учебник для вузов/ Л.А. Дробозина, П. П. Окунева и др.; под общей ред. Л.А. Дробозиной. - М.:ЮНИТИ 2007.-274с.

10. Финансы. Денежное обращение. Кредит. Учебник/ Под ред. В.К. Сенчагова, А И Архипова - М.: «Проспект» 2008.-367с.

11. Финансы. Денежное обращение. Кредит: Серия «Учебники Феликса» / под ред. А.П. Ковалева. – Ростов-на-Дону: Феликс 2007.-456с.

12. Ширинская Е.Б. Операции коммерческих банков: российский и зарубежный опыт. – М.: Финансы и статистика, 2006.-567с.

13. www.cbr.ru - Официальный сайт Центрального Банка Российской Федерации

14. www.burocrats.ru/economy/100203161656.html

15. www.glossary.ru

16. lenta.ru/news/2008/11/25/money/

17. www.gazeta.ru/money/2007/05/31

18. www.odengax.ru/info/news

19. http://quote.rbc.ru/macro/

20. www.inventech.ru/lib/money/money0017/

Денежная масса - важнейший показатель количества денег в обращении. Денежная масса включает совокупный объем денежных средств, наличных и безналичных, который на данный момент находится в обращении, принадлежит различным экономическим субъектам. Помимо денег, она может включать и другие высоколиквидные финансовые активы, которые могут быть обращены в деньги с минимальными потерями времени и средств. К ним относят, например, депозитные сертификаты крупных коммерческих банков, краткосрочные казначейские векселя, сберегательные облигации казначейства. Таким образом, денежная масса - неоднородный по структуре показатель. Для характеристики структуры денежной массы используются денежные агрегаты - МО, Ml, M2.

Разграничение денежных агрегатов производится исходя из степени их ликвидности, т. е. возможности быстрой, с наименьшими рисками и затратами конверсии различных форм вкладов и сбережений в быстрореализуемые средства. Денежные агрегаты ранжируются по степени уменьшения ликвидности. Так, денежные агрегаты МО и M1 характеризуют наиболее ликвидную составляющую часть денежной массы. Они включают в себя компоненты, подпадающие под определение денежной массы в узком смысле слова.

Другие агрегаты денежной массы включают в себя денежные средства, которые используются в расчетах с определенными ограничениями. По своей сути они являются субститутами, или «квазиденьгами».

E-mail: [email protected]

GostWolfa — ГОС экзамен

Денежная масса, ее структура. Денежные агрегаты. Чистые деньги, квазиденьги и широкие деньги.

Тесты по ДКБ новые

Эмиссия денег, виды и причины. Сеньораж.

Количество обращающихся в экономике денег называется денежной массой и представляет собой величину предложения денег. Величина предложения денег измеряется с помощью денежных агрегатов. Денежный агрегат – группировка банковских счетов по степени быстроты превращения средств на этих счетах в наличные деньги. Каждый следующий агрегат:

ü Включает в себя предыдущий;

ü Является менее ликвидным, чем предыдущий;

ü Является боле доходным, чем предыдущий.

Денежные агрегаты:

ü Агрегат М0 отражает наличные деньги в обращении.

ü Агрегат М1 = М0+деньги, хранящиеся на счетах до востребования (деньги, которые в текущем периоде привлечены банками в виде депозитов, но могут быть в любой момент времени возвращены вкладчику без риска потери процентов).

ü Агрегат М2 = М1+деньги на срочных счетах коммерческих банков. Срочные счета характеризуются тем, что вкладчик и банк составляют договор, по которому субъект может снять вложенные деньги вместе с процентами в строго определенное время, в противном случае часть процентов теряется в качестве компенсации банку вследствие невыполнения договора.

ü Агрегат М3 = М2+краткосрочные ценные бумаги, сертификаты банков и пр.

ü Агрегат L = М3+государственные ценные бумаги.

Денежный агрегат «квазиденьги» — ликвидные депозиты банковской системы, которые непосредственно не используются как средство платежа: срочные и сберегательные депозиты и депозиты в иностранной валюте. Помимо данных агрегатов, существуют квазиденьги, которые являются наиболее растущей частью денежной массы. Это деньги на срочных сберегательных счетах, т.е. разность агрегатов М2 и М1. Получаем, М2=М1+QM.

Денежный агрегат «широкие деньги» — совокупность агрегатов М2 и «квазиденьги».

Эмиссия денег – выпуск в обращение дополнительных денег. Выпуск в обращение денежных знаков во всех формах ведет к увеличению денежной массы в обороте. Основные формы эмиссии:

1)эмиссия кредитных денег – банкнот;

2)депозитно – чековая эмиссия;

3)эмиссия ценных бумаг.

Основной пассивной операцией центрального банка и одной из форм эмиссии является эмиссия банкнот, прием вкладов коммерческих банков и казначейства, операции по образованию собственного капитала.

1. Фидуциарная эмиссия – эмиссия банкнот, денежных знаков, необеспеченная запасом драгоценных металлов (в первую очередь, золота) эмиссионного банка. Исторически эмиссия банкнот допускалась только при наличии золотого запаса, однако, постепенно от этого правила отказались. Ныне фидуциарная эмиссия является господствующей.

Главным источником ресурсов центрального банка в большинстве стран является эмиссия банкнот. На современном этапе выпуск банкнот не обеспечен золотом. Золотое обеспечение банкнот отменено, хотя в некоторых странах формально продолжает действовать.

Кредиты центрального банка могут зачисляться на счета коммерческих банков и казначейства, открытые в центральном банке. В этом случае происходит не банкнотная, а депозитная эмиссия центрального банка.

Источником ресурсов центральных банков служат вклады казначейства и коммерческих банков. Коммерческие банки могут помещать на беспроцентные счета в центральных банках часть своих кассовых резервов, в том числе, обязательные. В ряде стран обязательные резервы зачисляются на специальные счета, как правило, беспроцентные. Такой порядок действует, в частности, в России. Центральные банки могут открывать коммерческим банкам и срочные счета с фиксированной процентной ставкой. Обычно на долю собственного капитала банка приходится не более 4% пассива.

2. Другая форма эмиссии – это депозитно-чековая эмиссия. Производится коммерческими банками и служит основой безналичных расчетов. По объему депозитно-чековая эмиссия значительно превосходит эмиссию денежных средств.

3. Также одной из форм эмиссии является эмиссия ценных бумаг.

Процедура эмиссии эмиссионных ценных бумаг, если иное не предусмотрено законодательством Российской Федерации, включает следующие этапы:

— принятие эмитентом решения о выпуске эмиссионных ценных бумаг;

— регистрации выпуска эмиссионных ценных бумаг;

— для документарной формы выпуска – изготовление сертификатов ценных бумаг;

— размещение эмиссионных ценных бумаг;

— регистрацию отчета об итогах выпуска эмиссионных бумаг.

Увеличение предложения денег служит фактором стимулирования совокупного спроса, важным инструментом стабилизационной (антициклической) политики. Количество денег в стране находится под контролем государства, на практике эта миссия возложена на центральный банк. Сеньораж – доход, получаемый правительством в результате его монопольного права печатать деньги.

6 Показатели (денежные агрегаты и денежная база), характеризующие объем и структуру денежной массы.

Денежная масса - важнейший показатель количества денег в обращении. Денежная масса включает совокупный объем денежных средств, наличных и безналичных, который на данный момент находится в обращении, принадлежит различным экономическим субъектам.

Понятие и структура денежной массы

Помимо денег, она может включать и другие высоколиквидные финансовые активы, которые могут быть обращены в деньги с минимальными потерями времени и средств. К ним относят, например, депозитные сертификаты крупных коммерческих банков, краткосрочные казначейские векселя, сберегательные облигации казначейства. Таким образом, денежная масса - неоднородный по структуре показатель. Для характеристики структуры денежной массы используются денежные агрегаты - МО, Ml, M2.

Денежный агрегат - статистический показатель, характеризующий объем и структуру денежной массы.

При всем многообразии методов статистического учета денежной массы в различных странах денежные агрегаты в наиболее общем виде могут быть представлены следующим образом:

МО включает наличные деньги в обращении (банкноты монеты металлические, а в некоторых странах казначейские билеты), включая денежные средства в кассах банков;

M1 содержит агрегат МО плюс средства на текущих банковских счетах и вклады до востребования, которые можно немедленно использовать или в функции денег как средств обращения или как средства платежа;

М2 состоит из агрегата M1 плюс срочные и сберегательные вклады в коммерческих банках: средства с этих вкладов становятся доступными вкладчику лишь по истечении определенного времени, предусмотренного депозитным договором между банком и его клиентом;

МЗ содержит агрегат М2 плюс сберегательные сертификаты в специализированных финансово-банковских учреждениях;

М4 состоит из агрегата МЗ плюс акции, облигации, депозитные сертификаты коммерческих банков, векселя физических и юридических лиц, т. е. денежные обязательства, для превращения которых в «живые» деньги требуется много времени.

Разграничение денежных агрегатов производится исходя из степени их ликвидности, т. е. возможности быстрой, с наименьшими рисками и затратами конверсии различных форм вкладов и сбережений в быстрореализуемые средства. Денежные агрегаты ранжируются по степени уменьшения ликвидности. Так, денежные агрегаты МО и M1 характеризуют наиболее ликвидную составляющую часть денежной массы. Они включают в себя компоненты, подпадающие под определение денежной массы в узком смысле слова. Другие агрегаты денежной массы включают в себя денежные средства, которые используются в расчетах с определенными ограничениями. По своей сути они являются субститутами, или «квазиденьгами».

Качественный состав денежных агрегатов неоднозначен в различных странах, что обусловлено как традиционно сложившимися теоретическими представлениям о деньгах, о соотношении налично-денежного и безналичного компонентов в совокупном денежном обороте, денег и финансовых активов, так и спецификой денежно-кредитной системы и используемыми методами ее регулирования центральным банком.

Денежная масса в РФ рассчитывается по состоянию на 1-е число каждого месяца на основании данных сводного баланса банковской системы. В состав денежной массы входят следующие денежные агрегаты:

МО - наличные деньги в обращении;

M1 состоит из агрегата МО плюс средств на расчетных, текущих и специальных счетах предприятий и организаций, на счетах местных бюджетов, бюджетных, профсоюзных, общественных и других организаций, плюс средства Госстраха, плюс вклады населения и предприятий в банках, плюс депозиты населения до востребования в Сбербанке;

М2 состоит из агрегата M1 плюс срочные вклады населения в Сбербанке;

МЗ состоит из агрегата М2 плюс сертификаты и облигации государственных займов.

Такое определение структуры денежной массы повышает активность управления денежным обращением, так как позволяет полнее учитывать степень давления денежных средств в каждом агрегате на формирование платежеспособного спроса, а следовательно, и цен на рынке товаров и услуг. В Российской Федерации в качестве основного денежного агрегата, применяемого при расчете текущих макроэкономических показателей, используется агрегат М2.

Денежная база - совокупность тех обязательств центрального банка по отношению к частному сектору, которые он имеет возможность контролировать. Компонентами денежной базы являются банкноты и монеты, находящиеся у населения и в кассах банков, денежные средства коммерческих банков, депонированные в центральном банке в форме обязательных резервов.

В Российской Федерации рассчитывается «узкая» и «широкая» денежная база. Узкая денежная база включает агрегат МО (наличные деньги в обращении), плюс денежные средства в кассах банков и обязательные резервы банков в Центральном банке РФ (далее - Банк России). Широкая денежная база включает наличные деньги в обращении с учетом остатков в кассах кредитных организаций, средства на корреспондентских и депозитных счетах кредитных организаций в Банке России, обязательные резервы.

Источниками роста денежной базы может быть как увеличение чистых международных резервов Банка России и Правительства РФ, так и объем их чистых внутренних активов.

В любой стране денежная масса выступает объектом постоянного государственного регулирования. Необходимость такого регулирования определяется тем, что размер денежной массы и темпы ее прироста влияют на состояние других экономических показателей. Если денежная масса растет значительно быстрее, чем объем национального производства, то при прочих равных условиях это может привести к инфляции. Если же рост денежной массы не успевает за ростом объема национального производства, то находящихся в обращении денег при неизменной скорости их обращения может не хватить для нормального обслуживания всех платежей и рас четов, и тогда возникает платежный кризис.

В процессе регулирования объема денежной массы определяется покупательная способность денег, от которой зависит качество выполнения деньгами функции меры стоимости средства накопления. Обесценение денег (снижение их покупательной) способности приводит к тому, что в качестве мер стоимости в национальной экономике используется стабильная иностранная денежная единица, обеспечивающая сопоставимость цен во времени. Цены на все товары устанавливаются не в национальных денежных единицах, а в иностранных, пример в долларах. В качестве средства накопления обесценивающиеся национальные деньги также вытесняются иностранной валютой. Население, а вслед за ним предприятия и организации предпочитают держать свои накопления и сбережен в иностранной валюте, чаще всего в долларах. Происходит процесс «долларизации» экономики.

Выполнение деньгами функций средства обращения и средства платежа также зависит от их устойчивости: при высоких темпах инфляции даже мимолетное нахождение сильно обесценивающихся денег на руках влечет за собой ощутимые потери их держателей. Поэтому в условиях гиперинфляции деньги и в функциях средства обращения и средства платежа тоже вытесняются иностранной валютой.

Для анализа состояния денежного обращения, кроме показателя денежной массы, используются и такие показатели как скорость обращения денег, коэффициент монетизации коэффициент наличности.

Скорость обращения денег характеризует интенсивность движения денег как средства обращения и как средства платежа, т. е. отражает количество сделок, которое обслуживает каждая денежная единица в течение года. В развитых странах обычно используются два способа расчета скорости обращения денег:

скорость обращения денег в кругообороте доходов как отношение валового национального продукта (ВНП) или национального дохода к денежной массе (M1 или М2);

оборачиваемость денег в платежном обороте как отношение суммы оборота средств по банковским текущим счетам к среднегодовой величине денежной массы. Чем выше скорость обращения денег, тем при прочих равных условиях меньшее количество денег необходимо для обращения.

Коэффициент монетизации представляет собой величину, обратную скорости обращения денег. Этот показатель определяется как отношение денежной массы (Ml или М2) к ВНП и отражает насыщенность экономики деньгами.

Коэффициент наличности характеризует долю наличных денег в совокупной денежной массе. Он рассчитывается как отношение наличной денежной массы (МО) к денежным агрегатам Ml, M2 или МЗ. Принимая во внимание, что общая тенденция состоит в увеличении доли безналичных денег в совокупном денежном обороте, можно считать, что чем меньше значение коэффициента наличности, тем более развито денежное обращение.

E-mail: [email protected]

GostWolfa — ГОС экзамен

Денежная масса –это совокупный объем денежных средств, который на данный момент находится в обращении и принадлежит разным экономическим субъектам.

Денежный агрегат- это часть денежной массы, представленная определенной сов-тью денежных активов сгруппированных по убыванию степени ликвидности, причем каждый последующий агрегат включает в себя предыдущий.

Национальное определение денежной массы — через агрегат М2, что означает сов-ть денежных средств в валюте РФ, предназначенный для оплаты товаров и услуг, а так же для целей накопления финансовыми (кроме кредитных) и не финансовыми организациями и физическими лицами-президентом РФ.

M2- сумма денег в обращении и безналичных средств.

М0- наличные деньги в обращении, а именно- это наибольше ликвидная часть денежной массы доступная для немедленного использования в качестве платежного средства. Данный агрегат включает банкноты и монеты в обращении.

В показатель М2 в национальном определении не включают депозиты в иностранной валюте.

Денежная база не является денежным агрегатом, а представляет собой основу для формирования агрегата.

2.1. Денежная масса и ее элементы

Денежная база-это деньги повышенной эффективности.

В составе денежной базы в широком определении, все средства учитываются только в национальной валюте.

Структура денежной базы:

1.наличные деньги в обращении с учетом остатков средств в кассах кредитных организаций;

2.обязательные резервы;

3.обязательства банка России по обратному выкупу ценных бумаг;

4.средства резервирования по валютным операциям, внесенные в банк России.

Особенности денежной массы в России:

Основа М2, высокий удельный вес наличных денег;, используется в качестве агрегатов банковских счетов в соответствии с ГК РФ; низкий удельный вес срочных вкладов в составе денежных агрегатов; косвенный учет иностранной валюты в структуре денежной массы для анализа уровня долларизации экономики и учета инфляционных ожиданий;

В России существует М2Х(показатель широкие деньги) он отражает уровень долларизации Российской экономики .

М2Х= М2+ средства в иностранной валюте на банковских счетах+ иностранная валюта на руках у населения(ориентировочно).

Структура, функции и задачи Министерства финансов РФ и подчиненных ему федеральных фин служб.

Министерство финансов — фед органом исполнительной власти, осуществляющим выработку единой гос фин, кредитной, денежной политики и нормативно-правовое регулирование в финансовой сфере, а также выработку финансовой политики в области гос службы и судебной системы.

задача — выработка единой гос финансовой, кредитной, денежной политики, а также политики в сфере аудиторской д-ти, бухгалтерского учета и бухгалтерской отчетности, добычи, производства, переработки драгоценных металлов и драгоценных камней, таможенных платежей, включая определение таможенной стоимости товаров и др.

Структура: ФНС, Федеральной службы страхового надзора, Федеральной службы финансово-бюджетного надзора и Федерального Казначейства. С 2007 года Федеральная служба по финансовому мониторингу стала в введении Правительства РФ.

функций Минфина можно назвать:

— разработка проектов законов по всем решаемым задачам — координация бюджетной и денежно-кредитной политики — управление гос долгом РФ — ведение книги учета гос долгов и регистрации эмисии гос бумаг

1-А, 2-В, 3-В, 4-Б, 5-АГ, 6-В, 7-В, 8-Б, 9-Б, 10-В

Дата публикования: 2015-01-26; Прочитано: 312 | Нарушение авторского права страницы

Сущность и функции денег. Структура денежной массы

Макроэкономическое равновесие предполагает наличие определенных пропорций на денежном рынке. В кейнсианской теории уровень национального производства и занятости связан с изменением совокупных расходов и проведением фискальной политики; денежному рынку отводится незначительная роль. Однако в послевоенный период, в 50-60-е годы ХХ в., когда инфляция стала более распространенным явлением, чем депрессия, и многие государства смогли добиться стабилизации и сдержать инфляцию, применяя политику денежно-кредитного ограничения, возрождается интерес к роли денег в экономической системе. В экономической науке получило распространение и признание одно из самых влиятельных современных неоклассических направлений – монетаризм (основатель – американский экономист Милтон Фридмен, лауреат Нобелевской премии 1976 года). Монетаристская концепция исходит из принципа невмешательства правительства в механизм функционирования рыночной экономики, фискальную политику признает неэффективной, проблемы экономической нестабильности и инфляции объясняет «чисто денежными факторами».

С монетаристской точки зрения если предложение денег недостаточно, то, по крайней мере, временно реальный объем производства и уровень занятости будет сокращаться. С другой стороны, наводнение экономической системы чрезмерным количеством денег вызывает инфляцию. Поэтому одной из важнейших задач национальной экономической политики является создание условий, обеспечивающих стабильность денежной системы, что является основой стабильности национального рынка, уровня производства и занятости. Таким образом, в современных теориях деньги рассматриваются как активный фактор общественного производства, а денежный рынок, как необходимая часть макроэкономического анализа.

Сущность денег можно определить через их функции . Деньги – это средство оплаты товаров и услуг, т.е. средство обращения, средство измерения стоимости, средство сбережения.

Деньги, как средство обращения , позволяют уйти от бартерной торговли и, таким образом, приводят к снижению издержек обращения, что способствует росту национальной экономики.

Деньги как мера стоимости – это денежная единица, применяемая для измерения и сравнения стоимостей товаров и услуг. Деньги, как мера стоимости должны обладать однородностью, что является необходимым для соизмерения стоимости различных сделок.

Деньги как средство сбережения (накопления богатства) – это актив, сохраняемый после продажи товаров и услуг, и обеспечивающий покупательскую способность в будущем. Любой актив может в определенной степени служить средством накопления (драгоценности, произведения искусства, дома, акции, облигации и т.д.) Однако деньги больше подходят для выполнения этой функции, потому что им присуще свойство ликвидности . Ликвидным называется такой актив, который может быть использован как средство платежа (или легко превращен в средство платежа) и имеет фиксированную номинальную стоимость. Деньги по определению обладают абсолютной ликвидностью . Всем остальным активам ликвидность присуща в большей или меньшей степени.

Для аналитических целей и выработки определенной политики недостаточно знать, что представляют собой деньги. Необходимо определять их количество. Измерение количества денег связано с некоторыми сложностями, поскольку разные виды активов в той или иной степени выполняют все функции денег. В зависимости от степени ликвидности применяют целый набор показателей денежной массы. Принцип построения основан на том, что все активы можно ранжировать от абсолютно ликвидных до абсолютно неликвидных. Структура денежной массы состоит из следующих денежных агрегатов.

Денежная масса М1 – «деньги», состоит из наиболее ликвидных активов и включает два элемента: 1) наличные , т. е. металлические и бумажные деньги, находящиеся в обращении; 2) чековые вклады , т.е. вклады до востребования в коммерческих банках, различных сберегательных учреждениях, на которые могут быть выписаны чеки. Наличные деньги составляют небольшую часть денежного предложения М1 (около 3% — металлические деньги и около 25 % — бумажные деньги). Наибольшее распространение получили чековые вклады как часть денежной массы. Чеки представляют собой средство передачи собственности на вклады в кредитно — финансовые учреждения другим субъектам и принимаются к оплате за товары и услуги, а чековые вклады могут быть незамедлительно обращены в бумажные и металлические деньги, поэтому чеки широко используются в качестве средства обращения.

Денежная масса М2 и М3 – «почти деньги» — это определенные высоколиквидные финансовые активы, которые включают агрегат М1 плюс такие элементы как бесчековые сберегательные счета, срочные вклады, краткосрочные государственные ценные бумаги, которые хотя и не функционируют как средство обращения, но могут легко и без риска финансовых потерь переводиться в наличность или чековые счета. Агрегат денежной массы L включает все перечисленные элементы плюс долгосрочные ценные бумаги государства. Термин «почти деньги» означает, что эти элементы не могут непосредственно использоваться для оплаты товаров и услуг, а должны быть сначала превращены в М1 .

В дальнейшем при анализе денежного рынка будем придерживаться узкого определения денег М1 , так как его компоненты могут быть безотлагательно израсходованы.

2. Предложение денег и спрос на деньги.

Равновесие на денежном рынке

Предложение денег Sm равно некоторому постоянному количеству, которое определяется денежно–кредитными и финансовыми учреждениями, снабжающими экономику объемом денежной массы, необходимым для поддержания определенного уровня национального производства. Предложение денег не зависит от величины процентной ставки, поэтому графически выглядит, как вертикальная линия Sm (рис. 14.1,а). Подробнее предложение денег будет рассмотрено в главе «Кредитно–денежная политика».

Рис. 14.1. Предложение денег (а), спрос на деньги (б),

спрос и предложение денег, равновесие на денежном рынке (в)

Спрос на деньги слагается из спроса на деньги для сделок и спроса на деньги со стороны активов (или спекулятивного спроса на деньги). Спрос на деньги для сделок Dt прямо пропорционален объему экономических сделок, т.е. определяется размером номинального валового национального продукта и скоростью денежного обращения Dt = ВНП/V .

Графически спрос на деньги для сделок выглядит как прямая вертикальная линия Dt , т.е. не зависит от ставки процента (рис. 14.1,б). Например, ВНП составляет 500 ден.ед., скорость денежного обращения равна 5, тогда Dt = 100 ден.ед.

Спрос на деньги со стороны активов Da – это спрос на деньги М1 (ликвидные активы) в качестве сбережений. Активы – это сбережения, накопления экономических субъектов. Существуют материальные активы – недвижимость, драгоценности, антиквариат, и финансовые активы – деньгиМ1 , срочные вклады, ценные бумаги (акции корпораций, частные и государственные облигации). Преимуществом владения деньгами по сравнению с иными финансовыми активами, например облигациями, является их абсолютная ликвидность, т.е. способность превращаться в товары и услуги. Недостаток владения деньгами как активом по сравнению с облигациями в том, что они не приносят дохода в виде процента.

Ставка процента представляет собой вмененные издержки обладания деньгами в качестве активов.

Чем выше издержки (т.е. ставка процента), тем меньшее количество денег люди хотят держать в качестве активов. Они перераспределяют финансовые активы в пользу ценных бумаг, например, облигаций, приносящих процент. При низкой ставке процента вмененные издержки незначительны, поэтому возрастает предпочтение ликвидности, население увеличивает спрос на деньги как финансовые активы. Следовательно, спрос на деньги как активы Da находится в обратной зависимости от процентной ставки (рис. 14.1,в).

Общий спрос на деньги – это сумма спроса на деньги для сделок и спроса на деньги со стороны активов, Dm = Dt + Da. Графически общий спрос на деньги Dm выглядит как смещение по горизонтали графика спроса на деньги как активы Da на величину спроса на деньги для сделок Dt (рис. 14.1,в).

Пересечение линий спроса Dm и предложения Sm денег определяет равновесную цену, т.е. ставку процента и равновесное количество на денежном рынке Dm = Sm (рис. 14.1,в).

ДЕНЕЖНАЯ МАССА. ПОКАЗАТЕЛИ ДЕНЕЖНОЙ МАССЫ

Отклонение ставки процента от равновесной приведет к временному нарушению равновесия, неравенству величины спроса на деньги и денежного предложения. Но под воздействием рыночного механизма равновесие достаточно быстро восстановится.

Изменение равновесия на денежном рынке может произойти, если изменяется спрос на деньги Dm или денежное предложениеSm . В результате изменяется равновесная ставка процента .

Особое значение имеет изменение предложения денег Sm , поскольку в этом процессе активную роль играют финансовые и кредитные учреждения. Предложение денег Sm изменяется, когда кредитно-финансовые учреждения, проводя политику дешевых или дорогих денег, расширяют или сокращают денежное предложение.

Увеличение предложения денег Sm1 создает временный их избыток при данной ставке процента (рис. 14.2), в результате чего увеличивается спрос на иные финансовые активы (облигации), и цена на них становится выше. Если курсовая цена растет, то процентная ставка по облигациям снижается. Это происходит потому, что доход по облигациям определяется как фиксированный процент к номинальной стоимости облигаций. Поэтому изменение курсовой цены ведет к изменению реальной нормы процента, полученного по облигациям.

Если ставка процента по облигациям снижается, а все заемщики в конкурентной борьбе предлагают кредиторам процентную ставку, близкую к той, что приносят облигации, то произойдет общее снижение ставки процента. При низкой ставке процента вмененные издержки предпочтения ликвидности низкие, поэтому потребители предпочитают держать финансовые активы в виде наличных денег или текущих депозитов. Таким образом, при возросшем предложении денег равновесие восстанавливается при более низкой ставке процента.

Противоположное развитие событий произойдет при сокращении денежного предложения (Sm2 ). В этом случае установится равновесие при более высоком уровне процента (рис. 14.2). Рассмотрите, как это происходит самостоятельно, на основе графика.

В статье представлены динамика и структура денежной массы с 1993 по 2015 гг. Также представлены показатели денежного обращения в РФ с 2005 по 2015 гг. и проведен анализ взаимосвязи между скоростью обращения денежной массы и различными экономическими показателями.

Денежная масса является одним из основных элементов любой денежной системы, поэтому мы посчитали актуальным провести статистический анализ денежного обращения в РФ.

Рассмотрим агрегированные показатели структуры денежной массы в РФ за 1993 — 2015 гг., являющиеся основными макроэкономическими индикаторами, на примере данных таблицы 1.

Таблица 1. Денежная масса и структура денежной массы в РФ за период с 1993 по 2015 гг.

|

Денежный агрегат М0 |

Денежный агрегат М1 |

Денежный агрегат М2 |

Денежная масса в национальном определении |

|

За последние годы характеристики денежной массы претерпели значительные изменения. Как видно из таблицы 1, денежный агрегат М0, который представляет собой наличные деньги в обращении, с 1993 г. по 2015 г. стремительно увеличивался, что означало увеличение объема денег, выпущенных ЦБ РФ. Однако, в период с 2008 г. по 2009 г. и с 2014 г. по 2015 г. выявился незначительный спад данного показателя на 5, 1% и на 1, 9% соответственно.

Показатель М1 (агрегат M0 + средства предприятий в банках и т.д.) и М2 (агрегат M1 + депозиты населения в банках) имели тенденцию к увеличению в течение рассмотренных лет, но с 2010 г. до 2011 г. уменьшились на 16, 8% и на 42, 2%.

Что касается денежной массы в национальном определении, то она, равносильно М1 и М2, в период с 2010 г. по 2011 г. уменьшилась на 31, 3%, затем ситуация стабилизовалась.

Резкий скачок и падение всех показателей связано не только с уменьшением объема наличных денег в обращении, но и с сокращением объема депозитов населения, предприятий и организации на расчетных счетах в банках.

Денежная масса и ее основные агрегаты

Стоит отметить, что среди безналичных и наличных денег преобладают безналичные.

Рассматривая динамику денежного обращения, целесообразным будет анализ взаимосвязи между скоростью обращения денежной массы и различными экономическими показателями.

Таблица 2. Показатели денежного обращения в РФ с 2005 по 2015 гг.

Из таблицы 2 видно, что за рассмотренный период характеристика скорости обращения денежной массы имела тенденцию к значительному спаду. В период с 2005 по 2010 гг. и с 2011 по 2015 гг. она снизилась на 63, 5 % и 69, 6 % соответственно. Что касается темпов роста скорости обращения денег, то с 2005 по 2009 гг. показатели были скачкообразными, однако с 2010 г. произошло значительное падение на 62, 6%. Следовательно, динамика данных показателей свидетельствует о снижении оборачиваемости денежных агрегатов, т. е. снижения их ликвидности.

Некоторое снижение наличных денег в обращении в структуре денежной массы говорит о незначительном уменьшении инфляционного давления со стороны совокупного спроса. Также можно сделать вывод о том, что безналичные средства будут превышать наличные на 10-15%. Подобное нерациональное соотношение этих двух сфер отрицательно влияет на денежное обращение в целом, ведь большая часть наличных денег не участвует в банковском обороте, в отличие от безналичных средств. Это явление подрывает устойчивость банковской системы, следовательно, происходит сокращение наличных денег в кредитной сфере.

22.10.2018 09:16

Понятие денежной массы

Денежной массой считается объем государственного запаса денег в рублевом эквиваленте, обслуживает денежные потоки, формирующие денежное обращение.

Денежная масса — совокупность денег, обращающихся в экономике страны в определенный период времени, как наличных, так и безналичных, находящихся на текущих и сберегательных счетах. Иными словами — это общее количество денег в обращении в определенный период времени. Таким образом, в совокупную денежную массу включаются безналичные и наличные деньги.

В наличную денежную массу входят:

- разменная монета;

- бумажные деньги (казначейские билеты, ассигнации);

- кредитные средства (чеки, векселя).

Безналичную денежную массу учитывают:

- на дебетовых и кредитных пластиковых картах;

- на вкладах и депозитах;

- на расчетных, текущих счетах;

- в электронных деньгах.

Государства, демонстрирующие благоприятное экономическое положение, обладают преимущественно безналичными денежными потоками. Объем наличных, имеющихся в обращении граждан и других участников национального рынка, составляет не более 5% от общего объема денежной массы. На территории государств с банковской системой низкой степени надежности, недостаточно развитыми рыночными отношениями, соотношение безналичной и наличной денежной массы кардинально отличается. Чем больше наличности на руках, тем ниже уровень рыночной экономики.

Динамика доли наличных денег в общей денежной массе России

| На дату | Доля наличных в денежной массе (М2) |

|---|---|

| 01.01.2009 | 29% |

| 01.01.2010 | 26% |

| 01.01.2011 | 25% |

| 01.01.2012 | 25% |

| 01.01.2013 | 24% |

| 01.01.2014 | 22% |

| 01.01.2015 | 23% |

| 01.01.2016 | 21% |

| 01.01.2017 | 20% |

| 01.01.2018 | 20% |

| 01.01.2019 | 20% |

| 01.04.2019 | 19% |

Несмотря на то, что структура денежного объема изменилась за последние годы, а показатель наличных снизился на 10%, теневая экономика в РФ процветает, так как уровень наличных средств еще недостаточно мал. Нежелание населения размещать свободный капитал на банковских счетах говорит о его недоверии к банковской структуре в частности, и к кредитно-финансовой политике государства в целом.

Структура денежной массы

В структуре денежной массы можно выделить активную часть, которая формируется реальными денежными средствами, непосредственно участвующими в хозяйственном обороте, и пассивную , формируемую денежными средствами на счетах, которые потенциально могут быть расчетными средствами. При этом не все компоненты пассивной части можно использовать как расчетное средство.

Денежные агрегаты М0, М1, М2, М3, М4

Принцип построения денежной массы основан на убывании ликвидности активов, входящих в её состав. Состав и структуру наличной денежной массы характеризуют денежные агрегаты. Иерархическая структура денежных агрегатов предполагает, что каждый последующий агрегат включает в себя предыдущий. От страны к стране, могут быть отличия в определении и классификации каждого агрегата.

Денежные агрегаты - виды денег и денежных средств, различающиеся своим уровнем ликвидности (возможностью быстрого превращения в наличные деньги), показатель структуры денежной массы. Являются измерителями денежной массы, в зависимости от типа счета, на котором они находятся.

Центральным банком РФ рассчитываются денежные агрегаты М0, М1, М2, М3.

Денежный агрегат М0 - это наличные деньги, обращающиеся в экономике (бумажные банкноты и металлические монеты), являющиеся наиболее ликвидной частью денежной массы.

Денежный агрегат М1 = М0 (наличные деньги) + другие денежные эквиваленты, которые можно легко конвертировать в наличные (чеки, средства населения на вкладах до востребования, средства на расчетных, текущих и иных счетах до востребования нефинансовых и финансовых организаций (кроме кредитных)), выраженные в национальной валюте.

Денежный агрегат М2 = М1 + краткосрочные вклады (срочные вклады, средства на счетах срочных депозитов, привлеченных от населения, нефинансовых и финансовых организаций (кроме кредитных)) в национальной валюте и некоторые фонды денежного рынка. Денежный агрегат М2 - это денежная масса в национальном определении России .

Денежный агрегат М3 = М2 + долгосрочные вклады, облигации государственного займа, казначейские сберегательные облигации, депозитные сертификаты.

Денежный агрегат M4 рассчитывается в некоторых странах, таких как Великобритания. Денежный агрегат М4 = М3 + все денежные компоненты и денежные суррогаты, обладающие более низкой ликвидностью, портфель государственных ценных бумаг у небанковских держателей.

Узкие и широкие деньги

Узкие деньги - термин определяющий наиболее ликвидные инструменты. Чаще всего характеризуется агрегатами М0 или М1, в зависимости от страны.

Широкие деньги - термин, определяющий всю совокупность активов, которые могут использоваться для осуществления платежей. Определение широких денег также варьируется от страны к стране, но в общем - это инструменты, доступ к которым возможен более чем через 24 часа.

Объем денежной массы в России по годам

Динамика денежной массы (М2) на начало 2008 - 2019 гг., 2 кв. 2019 года по данным Банка России (ЦБ РФ)

| Период | Денежная масса (М2), млрд руб. | в т.ч.: |

|

|---|---|---|---|

| Наличные деньги (М0) | Безналичные средства |

||

| 2008 | 12869,0 | 3 702,2 | 9166,7 |

| 2009 | 12 975,9 | 3 794,8 | 9 181,1 |

| 2010 | 15 267,6 | 4 038,1 | 11 229,5 |

| 2011 | 20 011,9 | 5 062,7 | 14 949,1 |

| 2012 | 24 204,8 | 5 938,6 | 18 266,2 |

| 2013 | 27 164,6 | 6 430,1 | 20 734,6 |

| 2014 | 31 155,6 | 6 985,6 | 24 170,0 |

| 2015 | 31 615,7 | 7 171,5 | 24 444,2 |

| 2016 | 35 179,7 | 7 239,1 | 27 940,6 |

| 2017 | 38 418,0 | 7 714,8 | 30 703,2 |

| 2018 | 42 442,2 | 8 446,0 | 33 996,2 |

| 2019 | 47 109,3 | 9 339,0 | 37 770,3 |

| 01.04.2019 | 46 140,0 | 8 980,6 | 37 159,5 |

Динамика денежных агрегатов М0, M1, М2 на начало 2011 - 2019 гг., 2 кв. 2019 года по данным Банка России (ЦБ РФ)

| Период | Наличные деньги в обращении вне банковской системы (денежный агрегат M0) | Переводные депозиты | Денежный агрегат M1 | Другие депозиты, входящие в состав денежного агрегата М2 | Денежная масса в национальном определении (денежный агрегат М2) |

|---|---|---|---|---|---|

| 1 | 2 | 3=1+2 | 4 | 5=3+4 |

|

| 2011 | 5 062,7 | 5 797,1 | 10 859,9 | 9 152,0 | 20 011,9 |

| 2012 | 5 938,6 | 6 818,3 | 12 756,9 | 11 447,9 | 24 204,8 |

| 2013 | 6 430,1 | 7 264,0 | 13 694,0 | 13 470,6 | 27 164,6 |

| 2014 | 6 985,6 | 8 526,3 | 15 511,9 | 15 643,7 | 31 155,6 |

| 2015 | 7 171,5 | 8 170,0 | 15 341,4 | 16 274,3 | 31 615,7 |

| 2016 | 7 239,1 | 9 276,4 | 16 515,6 | 18 664,1 | 35 179,7 |

| 2017 | 7 714,8 | 9 927,6 | 17 642,4 | 20 775,6 | 38 418,0 |

| 2018 | 8 446,0 | 11 062,8 | 19 508,9 | 22 933,3 | 42 442,2 |

| 2019 | 9 339,0 | 12 285,1 | 21 624,1 | 25 485,2 | 47 109,3 |

| 01.04.2019 | 8 980,6 | 11 830,1 | 20 810,6 | 25 329,4 | 46 140,0 |

Анализируя динамику денежной массы, можно определить экономическое состояние страны. С 2008 по 2019 год отмечается средний прирост денежной массы на 13%, причем в кризисный 2008 год его величина приближена к 1%, тогда как в 2011 году - 31%. На протяжении 2013-2018 гг. уровень прироста с 12% снизился до 2,2%, что говорит о наличии мероприятий со стороны ЦБ по снижению инфляции. Оборотной стороной может быть свидетельство того, что в стране нарастает кризис.

Денежная масса России в 2018 году и на 1 апреля 2019

Статистика Центробанка РФ гласит, что по состоянию конец 2018 года агрегат М2 = 47109,3 млрд руб., что выше значения в начале года на 6667,1 млрд руб. или 11%. В первом квартале 2019 года денежная масса снизилась на 2,1% к началу года. Тем не менее, учитывая ежегодный прирост М2, можно ожидать его увеличения и в 2019 году.

Динамика прироста наличных средств вне банковской системы за 2018 год свидетельствует о том их стало больше на 10,57%. За первый квартал 2019 года объем наличных (М0) снизился с 9 339 млрд на 3.8% (в денежном выражении - на 358,4 млрд руб.) и составил 8 980,6 млрд.руб.

Банковские депозиты населения за 2018 год также показали прирост - 10,87% и составили 20 643 млрд рублей. На 1 апреля текущего года объем средств на таких депозитах незначительно снизился - на 0,7% и составил 20 857 млрд.